Differenzbesteuerung: Was Online-Händler auf eBay hierbei beachten müssen

Online-Händler, die ihre Ware im Rahmen der Differenzbesteuerung im Internet verkaufen, müssen einige Besonderheiten beachten. Anhand eines aktuellen Falles zeigen wir auf, was differenzbesteuerte Online-Händler auf eBay in Bezug auf den Hinweis bzgl. der Umsatzsteuer sowie die Vermeidung von irrführenden Angaben rund um den Ausweis der Umsatzsteuer beachten müssen.

Was ist geschehen?

Ein Online-Händler bot auf eBay unter anderem zwei Smartphones zum Kauf an. Ein Mitbewerber mahnte den Händler wegen dieser Angebote ab. Im ersten Angebot fehlte der Hinweis, dass der Preis die Umsatzsteuer enthält.

Der Mitbewerber war der Auffassung, dass der Händler angesichts des Anbietens der Ware an Verbraucher bei einer Werbung unter Angabe von Preisen verpflichtet sei, zusätzlich zur Angabe der Endpreise i.S.d. § 1 Abs. 1 PAngV die in § 1 Abs. 2 PAngV geforderten Angaben zu machen. Gemäß § 1 Abs. 2 S. 1 Nr. 1 PAngV sei zwingend anzugeben gewesen, dass die geforderten Preise die Umsatzsteuer enthielten.

Auch ein zweites Angebot des Händlers sei wettbewerbswidrig, meinte der Mitbewerber. Hinsichtlich des zweiten Angebots habe der Händler in seinen AGB deutlich gemacht, dass er sein Angebot sowohl an Verbraucher als explizit auch an gewerbliche Abnehmer („Käufer können Verbraucher oder Unternehmer sein“) richte. Innerhalb des Angebot befand sich außerdem der Hinweis

"Natürlich erhalten Sie mit dem Artikel eine Rechnung, jedoch ohne Ausweis der MwSt nach

§ 25a UstG Differenzbesteuerung (Relevant für Selbstständige)"

Gleichzeitig befand sich darunter im Rahmen der auf eBay eingebetteten „rechtlichen Informationen“ unterhalb der Umsatzsteuer-Identifikationsnummer des Händlers die Aussage

"Die Mehrwertsteuer wird auf meinen Rechnungen separat ausgewiesen"

Der abmahnende Mitbewerber störte sich an der Kombination dieser beiden Aussagen. Denn letztere Aussage widerspreche der sich darüber befindlichen Aussage, wonach der beworbene Artikel der Differenzbesteuerung unterliegt und daher die im Kaufpreis enthaltene Umsatzsteuer in der Rechnung nicht gesondert ausgewiesen wird.

Die Aussage sei damit unrichtig oder widersprüchlich und daher gemäß § 5 Abs. 1 Nr. 2 UWG irreführend gegenüber gewerblichen, zum Abzug der Vorsteuer berechtigten Kunden.

Der Mitbewerber beantragte schließlich den Erlass einer einstweiligen Verfügung gegen den Online-Händler.

Grundsatz: Hinweis auf Umsatzsteuer ist Pflicht!

Nach § 1 Abs. 2 S. 1 Nr. 1 PAngV sind Online-Händler generell verpflichtet, Gesamtpreisen stets den Hinweis beizustellen, dass diese die gesetzliche Mehrwertsteuer enthalten ist.

Umgesetzt wird dies durch die Formulierung „inkl. MwSt.“, welche auch mittels Sternchenverweis für alle Preise einer Shopseite Geltung beanspruchen darf. Nach dieser Vorschrift haben Online-Händler somit im Rahmen ihrer Angebote auf die enthaltene Umsatzsteuer hinzuweisen. Nach der höchstrichterlichen Rechtsprechung des BGH (Urteil vom 04.10.2007, Az. I ZR 143/04) gilt, dass der Hinweis „inkl. MwSt.“ nicht zwingend in unmittelbarem räumlichen Zusammenhang mit dem angegebenen Preis erfolgen muss.

Vielmehr reicht es aus, wenn der Hinweis räumlich eindeutig dem Preis zugeordnet ist. Dies ist zum Beispiel der Fall, wenn ein klarer unmissverständlicher Sternchenhinweis am Preis angebracht wird, wenn dadurch die Zuordnung des Hinweises zum Preis gewahrt bleibt. Fehlt ein Hinweis auf die Umsatzsteuer hingegen komplett, liegt ein Wettbewerbsverstoß vor.

In Bezug auf den fehlenden Umsatzsteuer-Hinweis hat das LG Hamburg (Beschl. v. 20.10.2020, Az. 327 O 335/20) festgestellt, dass der Händler nicht ausreichend eindeutig zugeordnet sowie leicht erkennbar angegeben habe, dass der angegebene Preis die Umsatzsteuer enthält. Das Gericht verwies auf den eindeutigen Wortlaut des § 1 Abs. 2 S. 1 Nr. 1 PAngV. Das Gericht betonte, dass diese Grundsätze auch im Falle einer Differenzbesteuerung gelten.

Der Fall einer Differenzbesteuerung sei vom Wortlaut der genannten Norm nicht ausgenommen, denn nach § 25a Abs. 3 Satz 1 und Abs. 5 UStG sei auch im Falle einer Differenzbesteuerung Umsatzsteuer (auf die Marge) im Preis enthalten.

Differenzbesteuerung vs. PAngV

Händler, die mit Gebrauchtwaren handeln, kaufen und verkaufen ihre Waren häufig von beziehungsweise an Privatpersonen. Da gerade beim Ankauf „von privat“ kein Vorsteuerabzug besteht, stellt sich die Frage, ob auf den Verkaufsumsatz volle Umsatzsteuer berechnet werden muss. Hier sieht das Umsatzsteuerrecht Sonderregelungen - die Differenzbesteuerung - vor. Bemessungsgrundlage der Differenzbesteuerung ist abweichend von § 10 UStG nicht das Entgelt des Leistungsempfängers, sondern die Differenz zwischen Verkaufspreis und Einkaufspreis, § 25a Abs. 3 UStG.

Händler, die ihre Waren im Rahmen der Differenzbesteuerung verkaufen, müssen sich des Spannungsfeldes mit den Vorgaben des § 1 Abs. 2 Nr. 1 PAngV unbedingt bewusst sein: Bei Differenzbesteuerung darf die Umsatzsteuer in der Rechnung nicht gesondert ausgewiesen werden. Darüber hinaus kann die bezahlte Differenzsteuer vom gewerblichen Käufer des der Differenzbesteuerung unterfallenden Wiederverkäufers nicht als Vorsteuer geltend gemacht werden.

Kein Ausweis der MwSt. auf Rechnung bei Differenzbesteuerung

In diesem Zusammenhang ist auch das Irreführungspotential gegenüber einem gewerblichen Käufer von Relevanz: Dieser geht der bei der Angabe „inkl. MwSt.“ davon aus, dass die volle gesetzliche Umsatzsteuer im Preis enthalten ist und daher im Rahmen des Vorsteuerabzugs geltend gemacht werden könnte. Um diese Irreführung auszuschließen, muss im Falle der Differenzbesteuerung auf selbiges hingewiesen werden, sowie darauf, dass auf der Rechnung ‚keine Umsatzsteuer ausgewiesen wird‘.

Wird ausschließlich an Verbraucher veräußert, kommen keine Irreführungsgesichtspunkte zum Tragen, da allenfalls gegenüber (zum Vorsteuerabzug berechtigte) Unternehmer in relevanter Weise über die Angabe „inkl. MwSt.“ getäuscht werden können.

Das OLG Hamburg hat mit Urteil vom 19.12.2019 (Az.:15 U 44/19) entschieden, dass Online-Händler bei Angeboten, die der Differenzbesteuerung nach § 25a UStG unterliegen, klar und eindeutig über diesen Umstand aufklären müssen, wenn sich die Angebote nicht ausschließlich an Verbraucher richten. Der Hinweis, dass der genannte Preis die Umsatzsteuer enthält („inkl. MwSt.“) allein sei in solchen Fällen nicht ausreichend.

Diese Beurteilung teilte auch das LG Hamburg in dem eingangs geschilderten Verfahren. Die Aussage ,,Die Mehrwertsteuer wird auf meinen Rechnungen separat ausgewiesen“ widerspreche der darüber befindlichen Aussage „jedoch ohne Ausweis der MwSt. nach § 25a UstG Differenzbesteuerung (Relevant für Selbständige)“. Daraus folge eine Irreführung gegenüber gewerblichen, zum Abzug der Vorsteuer berechtigten Kunden gem. § 5 Abs. 1 Nr. 2 UWG.

Was eBay-Händler bei dem Verkauf differenzbesteuerter Ware beachten müssen

Auch beim Vertrieb von Waren im Rahmen der Differenzbesteuerung hat bei der Preisangabe der Hinweis „inkl. MwSt.“ bzw. „inkl. USt.“ zu erfolgen. Darüber hinaus müssen Händler klar und eindeutig darüber aufklären, dass eine Differenzbesteuerung vorliegt. Dies gilt zumindest für den Regelfall, dass sich das Angebot nicht ausschließlich an Verbraucher richtet.

Die nachfolgenden Hinweise gelten nicht, wenn Sie umsatzsteuerpflichtig sind oder den Kleinunternehmerstatus in Anspruch nehmen.

Um die potentiellen unternehmerischen Käufer nicht über die Höhe der enthaltenen Umsatzsteuer zu täuschen, sollten Sie den nachstehenden Hinweis zu Klarstellungszwecken angeben:

Exklusiv-Inhalt für Mandanten

Noch kein Mandant?

-

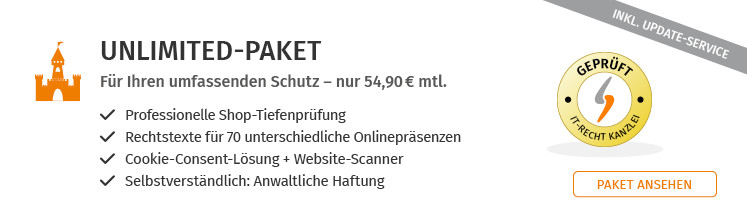

WissensvorsprungZugriff auf exklusive Beiträge, Muster und Leitfäden

-

Schutz vor AbmahnungenProfessionelle Rechtstexte – ständig aktualisiert

-

Monatlich kündbarSchutzpakete mit flexibler Laufzeit

Sollten Sie sowohl umsatzsteuerpflichtige Ware, als auch differenzbesteuerte Ware verkaufen, müssen Sie den nachstehenden Hinweis verwenden:

Exklusiv-Inhalt für Mandanten

Noch kein Mandant?

-

WissensvorsprungZugriff auf exklusive Beiträge, Muster und Leitfäden

-

Schutz vor AbmahnungenProfessionelle Rechtstexte – ständig aktualisiert

-

Monatlich kündbarSchutzpakete mit flexibler Laufzeit

Wichtig: Wenn Sie umsatzsteuerpflichtige Ware und differenzbesteuerte Ware verkaufen, müssen Sie spätestens an der Stelle, in dem der Kaufvorgang eingeleitet werden kann (= Einlegen der Ware in den virtuellen Warenkorb) darauf hinweisen, ob der konkrete Artikel der Differenzbesteuerung unterliegt. Hierzu können Sie den kurzen Vermerk „Differenzbesteuerter Artikel“ anbringen.

Konkrete Umsetzung bei eBay: Der vorstehende Hinweis sollte auf jeden Fall im Freitextfeld unterhalb der Impressumsangaben im Rahmen der rechtlichen Informationen zum Verkäufer mitgeteilt werden. Es ist nicht abschließend geklärt, ob die Platzierung an dieser Stelle ausreichend ist. Wenn Sie den sichersten Weg folgend handeln möchten, sollten Sie den Hinweis zusätzlich am Anfang der Artikelbeschreibung platzieren.

Lesetipp: Weiterführende Informationen zum Thema Differenzbesteuerung und Kleinunternehmerstatus können Sie in unserem Beitrag Kleinunternehmer bzw. Differenzbesteuerung:Der Umgang mit dem Hinweis „inkl. MwSt.“ bei der Preisangabe nachlesen!

Noch kein Mandant und Interesse an unseren sicheren Rechtstexten für den Verkauf Ihrer Waren im Online-Handel? Gerne, buchen Sie einfach eines der Schutzpakete der IT-Recht Kanzlei (bereits ab mtl. nur 5,90 € erhältlich).

Fragen zum Beitrag? Diskutieren Sie hierzu gerne mit uns in der Unternehmergruppe der IT-Recht Kanzlei auf Facebook.

Link kopieren

Als PDF exportieren

Per E-Mail verschicken

Zum Facebook-Account der Kanzlei

Zum Instagram-Account der Kanzlei

0 Kommentare