Keine Extra-Kosten mehr für bargeldlose Zahlungsmittel - auch Rabatte verboten?

Händler dürfen ab dem 13. Januar 2018 keine gesonderten Gebühren mehr für Kartenzahlungen, Überweisungen und Lastschriften verlangen. Auch die Einräumung von Ermäßigungen oder Anreizsystemen für bestimmte Zahlungsarten soll dann nicht mehr erlaubt sein.

Inhaltsverzeichnis

- Rechtlicher Hintergrund: Verbot von „Surcharching“ in der gesamten EU

- Auf welche bargeldlosen Zahlungsmittel findet das „Surcharging“-Verbot Anwendung?

- „Surcharging“-Verbot gilt auch für „Amazon-Pay“ und „Factory“-Lösungen

- Ausnahme vom Surcharging-Verbot für PayPal?

- Surcharging-Verbot bei Nachnahme?

- 1. Was versteht man unter Nachnahme?

- 2. Das Surcharging-Verbot

- 3. Gute Argumente für Vereinbarkeit der Nachnahme mit den gesetzlichen Neuregelungen

- 4. Fazit: Derzeit ist das Schicksal der Nachnahme im E-Commerce ungewiss

- Ermäßigungen und Anreizsysteme: Was ist künftig erlaubt, was ist verboten?

- 1. Ermäßigung für ein bestimmtes Zahlungsmittel

- 2. Anreizsysteme für bestimmte Zahlungsmittel

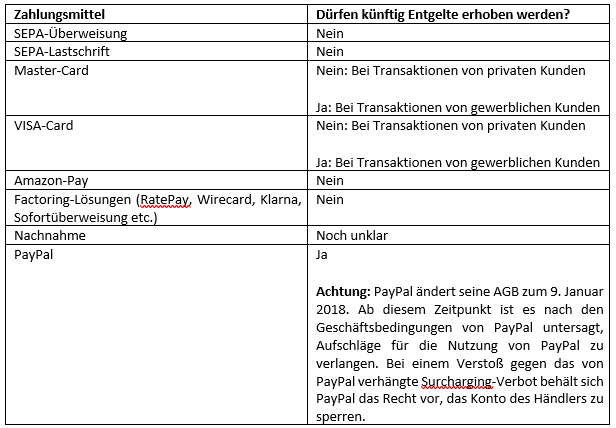

- Alles auf einen Blick

Rechtlicher Hintergrund: Verbot von „Surcharching“ in der gesamten EU

Durch die zweite Zahlungsdiensterichtlinie der EU (Richtlinie (EU) 2015/2366 des Europäischen Parlaments und des Rates vom 25. November 2015) wird das sogenannte „Surcharching“ grundsätzlich in der gesamten EU verboten (vgl. Art. 62 Abs. 4 der Zahlungsdiensterichtlinie).

Beim „Surcharging“ verlangt der Zahlungsempfänger gegenüber dem Zahler ein Entgelt dafür, dass dieser ein bargeldloses Zahlungsmittel einsetzt, um seine Schuld gegenüber der Bank zu begleichen. Häufigster Praxisfall des „Surcharching“: Der Händler verlangt vom Kunden ein Entgelt, wenn dieser bspw. im Online-Shop per Kreditkarte bezahlen möchte.

Diese Praxis wird es mit dem „Surcharching“-Verbot ab Januar 2018 nicht mehr geben. Hierzulande setzt § 270a BGB das „Surcharching“-Verbot in deutsches Recht um, der am 13. Januar 2018 in Kraft tritt. Dieser lautet:

„Eine Vereinbarung, durch die der Schuldner verpflichtet wird, ein Entgelt für die Nutzung einer SEPA-Basislastschrift, einer SEPA-Firmenlastschrift, einer SEPA-Überweisung oder einer Zahlungskarte zu entrichten, ist unwirksam. Satz 1 gilt für die Nutzung von Zahlungskarten nur bei Zahlungsvorgängen mit Verbrauchern, wenn auf diese Kapitel II der Verordnung (EU) 2015/751 des Europäischen Parlaments und des Rates vom 29. April 2015 über Interbankenentgelte für kartengebundene Zahlungsvorgänge (ABl. L 123 vom 19.5.2015, S. 1) anwendbar ist.“

Auf welche bargeldlosen Zahlungsmittel findet das „Surcharging“-Verbot Anwendung?

Gemäß § 270a BGB sind Vereinbarungen von Entgelten für bestimmte Zahlungsmittel verboten. Konkret dürfen für folgende Zahlungsmittel keine Entgelte erhoben werden:

- Überweisungen und Lastschriften in Euro, auf die die SEPA-Verordnung anwendbar ist. Darunter fallen alle Zahlungsvorgänge, die mittels einer SEPA-Überweisung, SEPA-Basislastschrift oder SEPA-Firmenlastschrift abgewickelt werden, unabhängig davon, ob der Zahler ein Verbraucher oder ein Unternehmer ist (vgl. dazu BT-Drs. 18/11495, S. 146). Die Folge: Händler dürfen für SEPA-Überweisungen und SEPA-Lastschriften keine Entgelte verlangen. Dies gilt sowohl für Transaktionen von gewerblichen als auch von privaten Kunden.

- Zahlungsinstrumente, für die mit Kapitel II der MIF-Verordnung eine Begrenzung der Interbankenentgelte festgelegt wird. Darunter fallen alle Debit- und Kreditkarten, die Verbrauchern von sogenannten Vier-Parteien-Kartenzahlverfahren ausgestellt werden. Dazu gehören die gängigsten Kartenzahlverfahren in der Bundesrepublik, insbesondere die VISA und Mastercard. Unternehmer werden von Kapitel II der MIF-Verordnung nicht erfasst (vgl. dazu BT-Drs. 18/11495, S. 146). Die Folge: Händler dürfen von Verbrauchern, die per VISA oder Mastercard zahlen möchten, keine Entgelte verlangen. Von gewerblichen Kunden, die per Master- oder VISA-Card zahlen möchten, dürfen Händler jedoch weiterhin Entgelte verlangen.

„Surcharging“-Verbot gilt auch für „Amazon-Pay“ und „Factory“-Lösungen

Transaktionen über „Amazon-Pay“ funktionieren grundsätzlich nach demselben Prinzip wie PayPal. So kann mit „Amazon-Pay“ entweder per SEPA-Lastschrift, via SEPA-Überweisung oder per Kreditkarte bezahlt werden. Auch Zahlungen über „Amazon-Pay“ fallen demnach grundsätzlich in den Anwendungsbereich des „Surcharging“-Verbots. Aus der Beschlussempfehlung und dem Bericht des Finanzausschusses ergibt sich jedoch keine Ausnahme für „Amazon-Pay“. Dort wird lediglich PayPal von dem „Surcharging“-Verbot ausgenommen. Händler dürfen für die Nutzung von „Amazon-Pay“ demnach keine kostendeckenden Aufschläge erheben.

Bei sog. „Factoring“-Lösungen übernimmt ein Zahlungsdienstleister (bspw. RatePay, Wirecard, Klarna, Sofortüberweisung) die Abwicklung der Transaktion und das Risiko eines möglichen Zahlungsausfalls. Im Gegenzug dazu lässt sich der Zahlungsdienstleister die Forderung des Händlers gegen den Kunden abtreten. Das bedeutet: Der Zahlungsdienstleister tritt als neuer Forderungsinhaber an die Stelle des Händlers. Der Zahlungsdienstleister hat fortan gegen den Kunden einen Anspruch auf Zahlung, der Kunde ist also fortan der „Schuldner“ seiner Forderung.

Hier kommt nun das „Surcharging“-Verbot ins Spiel: § 270a BGB erklärt Vereinbarungen, die den Schuldner dazu verpflichten, Entgelte für bestimmte Zahlungsarten zu zahlen, für unwirksam. § 270a BGB betrifft somit das Verhältnis von Gläubiger und Schuldner einer Forderung. Für Factoring-Lösungen folgt daraus bei konsequenter Anwendung des § 270a BGB: Aufgrund der Abtretung ist der Zahlungsdienstleister (sprich RatePay, Wirecard, Klarna etc.) neuer Inhaber der Forderung gegen den Kunden. Der Kunde schuldet ihm somit die Zahlung des jeweiligen Betrags. Der Kunde ist also Schuldner, der Zahlungsdienstleister ist Gläubiger der Forderung. Das „Surcharging“-Verbot greift daher unmittelbar nur in diesem Rechtsverhältnis mit der Folge, dass der Zahlungsdienstleister von seinem Forderungsschuldner (sprich dem Kunden) keine kostendeckenden Aufschläge für die Nutzung der vom „Surcharging“-Verbot genannten Zahlungsmittel verlangen darf.

Auf das Rechtsverhältnis zwischen dem Händler und dem Kunden findet das Surcharging-Verbot somit bei konsequenter Subsumtion dieser Konstellation keine Anwendung.

Achtung: Dabei handelt es sich lediglich um eine rechtliche Einschätzung, die gerichtlich nicht abgesichert ist. Bis zur Klärung dieser Frage durch die Rechtsprechung sollten Händler, die auf Nummer sicher gehen wollen, auch bei Factoring-Lösungen vom Kunden keine Aufschläge verlangen.

Ausnahme vom Surcharging-Verbot für PayPal?

Wohl nicht unter das „Surcharching“-Verbot fallen Zahlungen über PayPal. Bei diesen handelt sich zwar entweder um SEPA-Überweisungen, SEPA-Lastschriften oder Kreditkartenzahlungen, die prinzipiell ebenfalls unter die in § 270a BGB genannten Zahlungsmittel fallen. Jedoch ergibt sich aus der Beschlussempfehlung und dem Bericht des Finanzausschusses, dass die Koalitionsfraktionen CDU/CSU und SPD nach intensiven Beratungen beschlossen haben, „dass man […] keine Ausweitung auf 3-Parteien-Systeme und PayPal vornehmen wolle“ (BT-Drs. 18/12568, S. 152). Händler dürfen von ihren Kunden für die Nutzung von PayPal somit weiterhin Aufschläge verlangen.

Aber Achtung: PayPal ändert zum 9. Januar 2018 seine AGB. Ab diesem Datum ist es Händlern laut den Geschäftsbedingungen des Zahlungsdienstleisters untersagt, für die Nutzung von PayPal Aufschläge zu verlangen.

Konkret heißt es dazu in den AGB: „Sie sind als Händler nicht berechtigt, ein Zahlungsmittelentgelt für die Nutzung der PayPal-Services als Zahlungsmethode in Ihrem Online-Shop zu erheben („Surcharging“)“.

Verstößt ein Händler gegen das von PayPal auferlegte „Surcharging“-Verbot, behält sich PayPal das Recht vor, das Konto des Händlers zu sperren.

Das bedeutet: Verlangt ein Händler für die Nutzung des Zahlungsdiensts PayPal kostendeckende Aufschläge, verstößt er damit zwar nicht gegen § 270a BGB, jedoch gegen die AGB von PayPal. Die Folge: Es besteht die Gefahr, dass das PayPal-Konto des Händlers gesperrt wird.

Update vom 13.01.2020:

Das OLG München hat mit Urteil vom 10.10.2019 (Az. 29 U 4666/18) entschieden, dass die Berechnung eines Entgelts für die Nutzung der Zahlungsmöglichkeiten Sofortüberweisung und PayPal nicht gegen das in § 270a BGB normierte „Surcharging-Verbot“ verstößt.

Im Falle von PayPal ist zusätzlich zu berücksichtigen, dass PayPal die Berechnung entsprechender Entgelte durch den Händler im Rahmen seiner AGB ausdrücklich verbietet (vgl. https://www.paypal.com/de/webapps/mpp/ua/useragreement-full?locale.x=de_DE#receive-payment):

"Als Händler dürfen Sie keinen Aufschlag für die Nutzung der PayPal-Dienste erheben, einschließlich, aber nicht beschränkt auf zusätzliche "Dienstleistungsgebühren", höhere Versandkosten im Vergleich zu den Versandkosten bei Verwendung anderer Zahlungsmethoden oder andere zusätzliche Gebühren, die Sie Ihren Kunden für die Nutzung der PayPal-Dienste berechnen. Das Verlangen von Aufschlägen ist eine verbotene Aktivität."

Bei einem Verstoß gegen diese Vorgabe droht PayPal drastische Maßnahmen (vgl. https://www.paypal.com/de/webapps/mpp/ua/useragreement-full?locale.x=de_DE#restricted-activities1) an. Unabhängig von der Frage, ob eine solche Regelung in AGB nach deutschem Recht überhaupt wirksam ist, sollten Händler auch dies bei Ihrer Risikoabwägung berücksichtigen.

Surcharging-Verbot bei Nachnahme?

Dürfen Online-Händler ab dem 13.01.2018 gesonderte Gebühren für die Nachnahme verlangen? Nach Ansicht der IT-Recht Kanzlei gibt es gute Argumente, die für eine Vereinbarkeit der Nachnahme mit den gesetzlichen Neuregelungen sprechen.

1. Was versteht man unter Nachnahme?

Bei der Versand- und Zahlungsart der Nachnahme zahlt der Empfänger den geschuldeten Betrag für den bestellten Artikel in der Regel direkt an der Haustür an das ausführende Post- bzw. Logistikunternehmen. Im Anschluss daran überweist das Post- bzw. Logistikunternehmen den von ihm in der Regel in bar eingezogenen Betrag abzüglich einer bestimmten Übermittlungspauschale an das vom Händler angegebene Konto.

Faktisch übernimmt das Post- bzw. Logistikunternehmen somit die Rolle einer Bank: Der Empfänger zahlt den dem Händler geschuldeten Betrag bei dem Logistikunternehmen ein. Dieses überweist den eingezahlten Betrag an den Händler. Im Gegenzug dazu erhält es für seinen Service einen bestimmten Betrag vom Händler. Fraglich ist nun, ob der Händler diese Service-Pauschale auf den Kunden „abwälzen“ kann.

2. Das Surcharging-Verbot

Das „Surcharging“-Verbot soll verhindern, dass der Zahlungsempfänger gegenüber dem Zahler ein Entgelt dafür verlangt, dass dieser ein bargeldloses Zahlungsmittel einsetzt, um seine Schuld gegenüber dem Zahlungsdienstleister zu begleichen. Da das Logistik-Unternehmen bei dem Nachnahme-Service faktisch die Position eines Zahlungsdienstleisters einnimmt, ließe sich das „Surcharging“-Verbot ausgehend von seinem Sinn und Zweck grundsätzlich auch auf den Nachnahme-Service übertragen.

Bei dem Service Nachnahme zahlt der Empfänger an der Haustür jedoch in der Regel in bar und nicht per bargeldlosem Zahlungsmittel. Das „Surcharging“-Verbot bezieht sich jedoch nur auf bargeldlose Zahlungsmittel.

Dies spricht zunächst dafür, dass das „Surcharging“-Verbot kostendeckende Aufschläge für die Nutzung des Nachnahme-Services nicht erfasst und der Händler diese weiterhin von seinen Kunden erheben kann.

Problematisch dabei ist jedoch unter Umständen, dass das Zustellunternehmen das Paket in einer Paket- bzw. Postfiliale abgibt, wenn der Bote den Empfänger nicht antrifft. Holt der Empfänger die Paket-Sendung dann in der Filiale ab, ist es in der Regel möglich, den geschuldeten Betrag per EC-Karte zu zahlen, so zumindest bei Nachnahmesendungen mit der Deutschen Post / DHL. In diesen Konstellationen kann der Empfänger seine Schuld gegenüber dem Händler somit per bargeldlosem Zahlungsmittel begleichen. Auf solche findet das „Surcharging“-Verbot jedoch Anwendung.

3. Gute Argumente für Vereinbarkeit der Nachnahme mit den gesetzlichen Neuregelungen

Aufgrund der unklaren Rechtslage könnte man daher die Ansicht vertreten, vorsichtshalber auch für die Nutzung des Nachnahme-Services keine kostendeckenden Aufschläge zu verlangen.

Derzeit sprechen nach Ansicht der IT-Recht Kanzlei die jedoch folgenden Argumente eher dafür, dass die Nachnahmezahlung auch ab dem 13.01.2018 noch als zulässige Zahlungsmethode verwendet werden kann (sofern über die entstehenden Kosten vor Einleitung der Bestellung aufgeklärt wird):

a. Nachnahme überhaupt echte Zahlungsart?

Zunächst ist schon fraglich, ob die Nachnahme (geht man einmal von den Voraussetzungen aus, wie diese von der Deutschen Post / DHL angeboten wird) überhaupt als echte Zahlungsart bzw. Zahlungsdienstleistung zu qualifizieren ist. Es handelt sich hierbei ja nicht um einen reinen Zahlungsweg wie etwa Paypal oder Vorkasseüberweisung. Vielmehr ist die Nachnahme eine Kombination aus einer Versanddienstleistung (z.B. Paket- oder Briefsendung) und einer Inkassodienstleistung (Vereinnahmung und Weiterleitung des Nachnahmebetrags durch den Frachtführer beim Zahler an den Zahlungsempfänger).

Die Höhe der „Nachnahmegebühr“ wird dabei als Briefleistung von der BNetzA reguliert.

Als „reine“ Zahlungsdienstleistung ist die Nachnahme schlicht nicht verfügbar. Es gibt sie nur im „Kombipaket“ mit einer Beförderungsleistung.

b. Nachnahme bestimmungsgemäß keine unbare Zahlungsmethode

Der typische Anwendungsfall liegt bei der Nachnahme darin, dass der Zahler in bar an den Zusteller leistet. Es handelt sich also bestimmungsgemäß gerade nicht um eine unbare Zahlungsmethode (auch wenn eine unbare Zahlung bei Filialabholung möglich ist). Die gesetzlichen Neuregelungen zum 13.01.2018 erfassen jedoch nur unbare Zahlungsmethoden

Obwohl eine unbare Zahlung des Nachnahmebetrags bei Filialabholung denkbar ist, handelt es sich nach Auffassung der IT-Recht Kanzlei bei den Mehrkosten der Nachnahme nicht um eine Zahlartgebühr für eine unbare Zahlungsmethode bzw. eine Zahlung per Kreditkarte.

Denn zum einen ist der Zahler bei Filialabholung überhaupt nicht verpflichtet, unter Einsatz seiner Kreditkarte zu zahlen. Es handelt sich nur um eine Option, er kann auch in bar bezahlen.

Zum anderen fehlt es schlicht an der Kausalität des Karteneinsatzes für das Entstehen der Gebühren, denn der Einsatz der Karte führt nicht dazu, dass (zusätzliche) Gebühren entstehen.

Mit anderen Worten: Der Zahler zahlt dieselben Gebühren für die Nachnahme, egal ob er den Nachnahmebetrag in bar oder per Karte begleicht. Der Karteneinsatz, also die unbare Zahlung führt nicht zu Gebühren. Die Nachnahmekosten fallen vielmehr wegen der Auswahl der Leistung Nachnahme an, nicht aber wegen einer unbaren Zahlung, denn der Kunde zahlt für die Inkassodienstleistung des Frachtführers, und nicht für den Einsatz eines unbaren Zahlungsmittels.

4. Fazit: Derzeit ist das Schicksal der Nachnahme im E-Commerce ungewiss

Wer als Händler weiterhin Nachnahme anbieten möchte, muss bis zur gerichtlichen Klärung der Vereinbarkeit der Nachnahme mit den ab dem 13.01.2018 zu beachtenden gesetzlichen Neuregelungen mit einem gewissen Abmahnrisiko leben, jedenfalls wenn der Kunde die Möglichkeit hat, den Nachnahmebetrag in unbarer Weise zu begleichen.

Die IT-Recht Kanzlei hält dieses Risiko allerdings für sehr überschaubar, da gute Argumente für eine Vereinbarkeit der Nachnahme mit den gesetzlichen Neuregelungen sprechen.

Wer allerdings auf Nummer sicher gehen möchte und jegliches Abmahnrisiko dahingehend vermeiden möchte, muss die Nachnahme aus seinen Angeboten streichen.

Ein Mandant ließ uns dankenswerterweise wissen, dass bei Nachnahmesendungen mit dem Frachtführer DPD immer nur eine Begleichung des Nachnahmebetrags in bar möglich sei (somit stellt sich die hier angesprochene Problematik bei Nachnahme über DPD dann nicht).

Ermäßigungen und Anreizsysteme: Was ist künftig erlaubt, was ist verboten?

Nach der Gesetzesbegründung ist das „Surcharging“-Verbot nicht nur dann betroffen, wenn Händler Entgelte für die Nutzung dieser Zahlungsarten verlangen. Es soll auch dann berührt sein, „wenn es durch die Einräumung von Ermäßigungen oder Anreizsystemen umgangen werden soll.“ (BT-Drs. 18/11495, S. 146). Was in diesem Zusammenhang konkret unter „Ermäßigungen“ oder „Anreizsystemen“ zu verstehen ist, wird in der Gesetzesbegründung nicht ausgeführt.

Im Folgenden wird der Versuch unternommen, eine Antwort darauf zu finden, welche „Ermäßigungen“ und „Anreizsysteme“ künftig erlaubt und welche verboten sind.

1. Ermäßigung für ein bestimmtes Zahlungsmittel

Eine Ermäßigung ist grundsätzlich gleichbedeutend mit einem Preisnachlass. Im Zusammenhang mit Zahlungsmitteln bedeutet „Ermäßigung“, dass der Händler einen Preisnachlass gewährt, wenn der Kunde ein bestimmtes Zahlungsmittel wählt. Ein Beispiel: Der Händler gewährt 10 % Rabatt, wenn der Kunde mit Kreditkarte zahlt.

Solche Ermäßigungen sind grundsätzlich weiterhin zulässig. Händler dürfen auch künftig für bestimmte Zahlungsarten Ermäßigungen gewähren, die für ihn effizienter und kostengünstiger sind. Voraussetzung ist jedoch, dass der Händler die Kosten für die Nutzung der vom „Surcharging“-Verbot erfassten Zahlungsarten weder offen noch verdeckt auf den Kunden abwälzt. Der Händler muss dem Kunden die vom „Surcharging“-Verbot erfassten Zahlungsarten tatsächlich kostenlos zur Verfügung stellen.

Rechtlich zulässig dürften an dieser Stelle etwa folgende Konstellationen sein:

- Der Händler stellt dem Kunden sämtliche vom „Surcharging“-Verbot erfassten Zahlungsmittel kostenlos zur Verfügung. Der Kunde kann also sowohl per Master- und Visacard als auch per SEPA-Überweisung und SEPA-Lastschrift kostenlos zahlen. Da für den Händler Zahlungen per Visa-Card aber wirtschaftlich effizienter sind, „fördert“ er diese durch einen Preisnachlass von bspw. 10 %.

- Der Händler bietet sowohl Master- und Visacard-Zahlungen als auch SEPA-Überweisung und SEPA-Lastschrift kostenlos an. Die SEPA-Überweisungen „belohnt“ er jedoch mit einem Rabatt von 10 %. Denn: Auch in dieser Konstellationen bietet der Händler die vom „Surcharging“-Verbot erfassten Zahlungsmittel kostenlos an. Lediglich die Nutzung des für ihn effizienteren Zahlungsmittels der SEPA-Überweisung wird mit einer zusätzlichen Ermäßigung gefördert.

- Der Händler stellt dem Kunden sowohl Zahlungen per Master- und Visa-Card als auch per SEPA-Überweisung und SEPA-Lastschrift kostenlos zu Verfügung. Zahlt der Kunde jedoch per PayPal, gewährt der Händler einen Preisnachlass von 10 %.

2. Anreizsysteme für bestimmte Zahlungsmittel

Mit „Anreizsystemen“ soll im betrieblichen Kontext stets eine gewisse „Verhaltenssteuerung“ erzielt werden. Der Kunde soll motiviert werden, auf bestimmte Art und Weise zu handeln. Im Zusammenhang mit Zahlungsmitteln zielen Anreizsysteme darauf ab, dass der Kunde dahin gelenkt wird, ein bestimmtes Zahlungsmittel zu wählen. Ein Beispiel: Der Händler „belohnt“ Zahlungen per Kreditkarte mit einem kostenlosen Geschenkartikel.

Auch solche Anreizsysteme sind weiterhin grundsätzlich zulässig. Händler dürfen auch in Zukunft derartige Anreizsysteme für Zahlungsmittel schaffen, die für ihn effizienter und kostengünstiger sind. Voraussetzung ist hier jedoch ebenfalls, dass der Händler die Kosten für die Nutzung der vom „Surcharging“-Verbot erfassten Zahlungsarten weder offen noch verdeckt auf den Kunden abwälzt. Der Händler muss dem Kunden die vom „Surcharging“-Verbot erfassten Zahlungsarten tatsächlich kostenlos zur Verfügung stellen.

Rechtlich zulässig dürften an dieser Stelle etwa folgende Konstellationen sein:

- Der Händler stellt dem Kunden sämtliche vom „Surcharging“-Verbot erfassten Zahlungsmittel kostenlos zur Verfügung. Der Kunde kann also sowohl per Master- und Visa-Card als auch per SEPA-Überweisung und SEPA-Lastschrift kostenlos zahlen. Da Zahlungen per Mastercard für den Händler aber wirtschaftlich effizienter sind, gewährt er bei diesen einen kostenlosen Geschenkartikel.

- Der Händler bietet sowohl Master- und Visacard-Zahlungen als auch SEPA-Überweisung und SEPA-Lastschrift kostenlos an. SEPA-Überweisungen „belohnt“ er jedoch mit einem kostenlosen Geschenkartikel. Denn: Auch in dieser Konstellationen bietet der Händler die vom „Surcharging“-Verbot erfassten Zahlungsmittel kostenlos an. Lediglich die Nutzung des für ihn effizienteren Zahlungsmittels der SEPA-Überweisung wird mit einem zusätzlichen Anreiz gefördert.

- Der Händler stellt dem Kunden sowohl Zahlungen per Master- und Visacard als auch per SEPA-Überweisung und SEPA-Lastschrift kostenlos zu Verfügung. Zahlt der Kunde jedoch per PayPal, „beschenkt“ ihn der Händler mit einem kostenlosen Geschenkartikel.

Rechtlich problematisch dürfte jedoch folgendes Szenario sein:

Der Händler bietet ein aufgrund des § 270a BGB eigentlich kostenfreies Zahlungsmittel erst ab einem bestimmten Warenwert an. So kann der Kunde bspw. erst ab einem Einkaufswert von 75 Euro per VISA, Mastercard oder SEPA-Überweisung zahlen. Möchte er Produkte in einem Wert von unter 75 Euro erwerben, muss er ein kostenpflichtiges Zahlungsmittel, wie bspw. PayPal nutzen.

In diesem Szenario könnte der Verdacht bestehen, dass der Verkäufer durch die Schaffung eines derartigen Anreizsystems die Kosten für die Nutzung der vom „Surcharging“-Verbot erfassten Zahlungsarten „verdeckt“ auf den Kunden umlegen und somit das Verbot umgehen will. Bei derartigen „verdeckten“ Kostenumlagen sollte man daher besondere Vorsicht walten lassen, da diese gegen den neuen § 270a BGB verstoßen könnten.

Alles auf einen Blick

Händler können in ihren Shops für sämtliche Zahlungsmittel Anreizsysteme und Ermäßigungen einsetzen. Entscheidend ist jedoch,

- dass Händler die Kosten für die Nutzung von vom „Surcharging“-Verbot erfassten Zahlungsmittel weder offen noch verdeckt auf den Kunden umlegen.

- die vom „Surcharging“-Verbot erfassten Zahlungsmittel tatsächlich kostenlos angeboten werden.

Ob der Händler die Kosten für die Nutzung der vom Surcharging-Verbot erfassten Zahlungsarten verdeckt auf den Kunden abwälzt, ist im Streitfall wohl nur sehr schwer nachzuweisen. Das „Surcharging“-Verbot sieht insbesondere auch keine Pflicht des Händlers vor, seine internen Kalkulationen offen zu legen. Es bleibt somit fraglich, mit welchen Mitteln dem Händler eine „verdeckte“ Abwälzung der Kosten für die Zahlungsmittel auf den Kunden vorgeworfen werden kann.

Fragen zum Beitrag? Diskutieren Sie hierzu gerne mit uns in der Unternehmergruppe der IT-Recht Kanzlei auf Facebook.

Link kopieren

Als PDF exportieren

Per E-Mail verschicken

Zum Facebook-Account der Kanzlei

Zum Instagram-Account der Kanzlei

20 Kommentare

Wie sieht es mit folgendem Fall aus?

Ein Händler bietet vorzugsweise SEPA-Lastschrift an. Die Rechnung bekommt der Kunde dann als PDF, per Download und/oder Mail.

Der Kunde kann aber auch Überweisung als Zahlungsart wählen. Dabei bekommt er die Rechnung klassisch per Post und überweist selber. Dafür verlangt der Händler eine "Handlingpauschale".

Verstößt ein Händler gegen das von PayPal auferlegte „Surcharging“-Verbot, behält sich PayPal das Recht vor, das Konto des Händlers zu sperren.

Das bedeutet: Verlangt ein Händler für die Nutzung des Zahlungsdiensts PayPal kostendeckende Aufschläge, verstößt er damit zwar nicht gegen § 270a BGB, jedoch gegen die AGB von PayPal. Die Folge: Es besteht die Gefahr, dass das PayPal-Konto des Händlers gesperrt wird."

Das ist eine augenscheinlich falsche Aussage, da Paypal in den AGB NICHT davon spricht, das Konto zu sperren. Stattdessen heißt es "Sofern Ihnen die Merchant Rate gemäß Anhang 1 (Gebührenaufstellung) Ziffer A3.1.3. gewährt wird und Sie in ihrem Online-Shop

Ihre Kunden davon abbringen oder daran hindern, die PayPal-Services zu nutzen;

die Marken- und Warenzeichen von PayPal nicht mindestens gleichwertig zu anderen dort angebotenen Zahlungsmethoden präsentieren; oder

ein Surcharging berechnen

ist PayPal berechtigt, Ihr PayPal-Konto auf Standardgebühren herunterzustufen (ohne Einschränkung anderer Rechte und Rechtsansprüche von PayPal)."

Darf hier noch eine Gebühr erhoben werden?

Darf man sich denn diesen erhöhten Aufwand überhaupt noch vergüten lassen oder muss man alles für lau anbieten und kostenlos arbeiten?

Ich habe einen Mitarbeiter gefragt, ob er demnächst unbezahlt die Zahlungen überwachen möchte ... er fand das nicht so toll.

2. Darf man z.B. Kreditkartenzahlung komplett ablehnen?

Ihre Darstellungen unter Buchst. "B. Auf welche bargeldlosen Zahlungsmittel findet das „Surcharging“-Verbot Anwendung?" stimmen nicht mit der Tabelle unter "G. Alles auf einen Blick" überein: Bei SEPA wird gerade nicht nach Transaktionen von privaten (Verbraucher) oder gewerblichen Kunden (Unternehmer) unterschieden, sondern nur bei Kartenzahlungen (Kreditkarten im 4-Parteien-System".

Grüße

Tut es doch angeblich alles um den Mittelstand zu stärken.

Pustekuchen, lieber ENDKUNDE.

Dann muss der ENDKUNDE nun wohl damit Leben, dass alles noch teurer wird.

Warum sollte ein Händler 10.000.000.000 % Steuern und Gebühren zahlen?

Damit am Ende für ihn selbst nichts über bleibt?

Ich denke und hoffe, das nun zukünftig alles mind. um dem prozentualen Anteil den Paypal sich reinpfeift teurer und der Anbieter packt selbst auch noch mal ein paar Prozent oben drauf.

Herzlichen Glückwunsch !

Ich kann mir das Leben jedenfalls (noch) ;-) leisten. Sie auch?

Handelt man jedoch mit kleinpreisigen Ersatzteilen, ist es keim möglich, Kosten für bestimmte Zahlarten kostendeckend in seine Kalkulation aufzunehmen, ohne den Preis deutlich anzuheben. Ich rede hier nicht von Paypal-Gebühren, denn diese sind bei korrekter Kalkulation kein Thema. Vielmehr werden jetzt ältere Bürgen, oder Kunden auf dem Land bestraft, die einerseits kein Onlinebanking machen wollen und andererseits nicht erst in die nächste Stadt zur Sparkasse fahren wollen. Hier war oft die Nachnahme das Mittel der Wahl und die Kosten auf einen Artikel von 1-2 € umzulegen... Somit verschwindet diese Zahlart zukünftig aus dem Angebot.

Dürfen Nachnahmegebühren und/oder Bearbeitungsgebühren erhoben werden? Immerhin macht die Zahlungsüberwachung, der verspätete Zugriff auf eingegangene Zahlungen auch einiges aus.

Wie will die Berliner Gurkentruppe eigentlich überwachen, ob die Gebühren in die Preise einkalkuliert werden? Muss dann jeder Shopbetreiber auf Anfrage seine interne Kalkulation offenlegen?