Zahltag: Rechnungen im Online-Handel richtig ausstellen + Muster

Rechnungen dienen im elektronischen Geschäftsverkehr nicht nur der zuverlässigen Dokumentation und Verwaltung von Fremdverbindlichkeiten, sondern treten in der Praxis auch häufig an die Stelle eines herkömmlichen Kaufbelegs und werden so als Hinweis auf den Vertragsschluss und als implizite Zahlungsaufforderung genutzt. Allerdings stehen Form und Inhalt der Rechnungen hier nicht im freien Ermessen des Händlers, sondern müssen den besonderen Vorgaben des UStG folgen. Welche konkreten Anforderungen der Gesetzgeber an die ordnungsgemäße Rechnungsausstellung knüpft und wie eine gesetzeskonforme Musterrechnung aussehen kann, lesen Sie im Folgenden Beitrag.

Inhaltsverzeichnis

- I. Überblick: die Rechnung nach §14 UStG

- II. Keine Rechnungspflicht im Online-Handel gegenüber Verbrauchern

- 1.) Rechnungspflicht und Rechnungsberechtigung

- 2.) Keine Verwechslung mit nachvertraglicher Abschriftspflicht des §312f Abs. 2 BGB

- III. Pflichtinhalte der unternehmerischen Rechnung

- 1.) Gestalterische Pflichten: Echtheit, Unversehrtheit, Lesbarkeit

- 2.) Pflichtangaben nach §14 Abs. 4 UStG

- 3.) Erleichterungen für Kleinbetragsrechnungen, §33 UStDV

- 4.) Besondere Pflichtinhalte für Rechnungen über spezielle Leistungsgegenstände und grenzüberschreitende Lieferungen

- IV. Formen der Rechnungsübermittlung

- V. Aufbewahrungspflicht, §14b UStG

- VI. Konsequenzen bei Zuwiderhandlungen

- VII. Musterrechnungen

I. Überblick: die Rechnung nach §14 UStG

Die maßgeblichen Pflichtinhalte von unternehmerischen Rechnungen sind ebenso wie die Voraussetzungen einer ordnungsgemäßen Ausstellung und zusätzlichen Handlungsauflagen für den Umgang mit Rechnungen in den §§14 ff. des Umsatzsteuergesetzes (UStG) aufgeführt. Ergänzt werden die Regelungen aber durch einzelne Bestimmungen der korrespondierenden Umsatzsteuerdurchführungsverordnung (UStDV).

Der Begriff der Rechnung ist in §14 Abs. 1 UStG legal definiert und umfasst so jedes Dokument, mit dem über eine Lieferung oder sonstige Leistung abgerechnet wird. Unschädlich ist die konkrete Bezeichnung der Abrechnung. Der Anwendungsbereich des UStG kann also nicht etwa dadurch abbedungen wird, dass das betreffende Dokument nicht ausdrücklich als „Rechnung“ tituliert wird. Vielmehr liegt eine tatbestandliche Rechnung immer bereits dann vor, wenn sich aus dem konkreten Inhalt der Charakter einer Zahlungsaufstellung für oder einer Abrechnung über eine bestimmte Leistung oder Lieferung ergibt, §14 Abs.1 Satz 1 UStG.

Die Rechnung fußt insofern stets auf einem bereits begründeten Vertragsverhältnis und nimmt auf die unmittelbare Vertragsabwicklung Bezug, indem sie den Schuldner zur Erfüllung seiner Zahlungsverbindlichkeit anhält oder aber eine bereits erfolgte Zahlung bestätigt. Daraus folgt im Umkehrschluss, dass die Rechnung keinerlei Auswirkungen auf die aus einem Vertrag erwachsenden Rechte und Pflichten hat und so das eigentliche Schuldverhältnis unberührt lässt. Insbesondere wird nicht erst durch die Rechnung die Zahlungsverbindlichkeit des Schuldners begründet oder in ihrer Fälligkeit bestimmt. Vielmehr ergibt sich die konkrete Leistungspflicht ausschließlich aus dem Vertragsinhalt und entsteht grundsätzlich immer bereits mit Vertragsschluss. Die Rechnung ist mithin ein bloßer Reflex einer bereits eingegangenen Vertragspflicht und kann dementsprechend auch nicht als Beweismittel für die Durchsetzung vertraglicher Rechte herangezogen werden.

Kann die Rechnung einen vertraglichen Leistungsaustausch auch nicht beeinflussen, so dient sie dem Unternehmer doch dazu, Fremdverbindlichkeiten zuverlässig zu dokumentieren und zu verwalten. Die konsequente Rechnungsausstellung verhilft so unter Vereinfachung der Buchhaltung zu einem effektiven Forderungsmanagement. Darüber hinaus sind Rechnungen relevant, um für jede erbrachte Leistung die staatlich erhobene Umsatzsteuer aufzuzeichnen und so eine korrekte Berechnung der an das Finanzamt abzuführenden Beträge zu gewährleisten. Im B2B-Bereich ist eine ordnungsgemäß ausgestellte Rechnung zudem unabdingbare Voraussetzung für die Berechtigung zum Vorsteuerabzug nach §15 Abs. 1 UStG.

II. Keine Rechnungspflicht im Online-Handel gegenüber Verbrauchern

Zwar ist die Rechnungsausstellung strengen gesetzlichen Anforderungen unterworfen und geht so nicht nur mit besonderen Angabepflichten, sondern auch mit zusätzlichen Sorgfalts- und Verhaltensobliegenheiten einher. Allerdings zieht das UStG den Kreis der tatsächlich rechnungspflichtigen Unternehmer sehr eng.

So sind Händler – entgegen einer wohl noch immer weit verbreiteten Auffassung – bei Verbrauchergeschäften grundsätzlich nicht gehalten, Rechnungen zu übermitteln.

1.) Rechnungspflicht und Rechnungsberechtigung

Nach §14 Abs. 2 UStG hängt eine Pflicht zur Ausstellung von Rechnungen stets vom Bezugspunkt der Leistung und vom Status des Leistungsempfängers ab. Der Unternehmer muss Rechnungen gemäß §14 Abs. 2 Nr. 2 UStG regelmäßig nur ausstellen, wenn er ein Geschäft mit einem anderen Unternehmer für dessen Unternehmen tätigt oder eine Leistung gegenüber einer juristischen Person erbringt, die kein Unternehmer ist. Hier hat die Ausstellung dann innerhalb von 6 Monaten zu erfolgen.

Abweichend von diesem Grundsatz ergibt sich aus §14 Abs. 2 Nr. 1 UStG, dass unabhängig vom gewerblichen und rechtssubjektiven Status des Vertragspartners eine Rechnung innerhalb von 6 Monaten stets dann zu übermitteln ist, wenn der Unternehmer eine steuerpflichtige Leistung im Zusammenhang mit einem Grundstück erbringt. Erfasst werden hiervon vor allem Werklieferungen, die auf die individuelle Herstellung oder Bearbeitung und den darauf folgenden Transport von Sachen gerichtet sind und so unmittelbar zur Gestaltung oder Prägung des Grundstücks beitragen (z.B. Leistungen im Zusammenhang mit dem Hausbau).

Jenseits einer grundstücksbezogenen Leistung ist der Unternehmer gegenüber privaten natürlichen Personen zur Ausstellung von Rechnungen dahingegen jedoch nicht gehalten. Vielmehr steht es hier zu seiner Disposition, ob er dem privaten Leistungsempfänger eine entsprechende Urkunde bereitstellen will oder nicht. Er wird gesetzlich nur Rechnungsausstellung nur „berechtigt“, vgl. §14 Abs. 2 Nr. 2 UStG.

Für reguläre Shopbetreiber, deren Leistungen in der Regel nicht im Zusammenhang mit Grundstücken ausgeführt werden, folgt daraus insofern, dass sie Rechnungen nur dann verpflichtend ausstellen müssen, wenn die andere Vertragspartei entweder ein Unternehmer oder aber eine nicht gewerblich handelnde juristische Person ist.

Im Verhältnis zu Verbrauchern, denen sich der Händler in der überwiegenden Zahl der Fälle gegenübersieht, besteht eine Rechnungspflicht indes nicht. Vielmehr kann der Händler sich hier nach Belieben für die Ausstellung von Rechnungen entscheiden und insofern dispositiv von der ihm nach §14 Abs. 2 Nr. 2 UStG eingeräumten Berechtigung Gebrauch machen.

2.) Keine Verwechslung mit nachvertraglicher Abschriftspflicht des §312f Abs. 2 BGB

Dass sich Händler dennoch vor allem gegenüber Verbrauchern zur Ausstellung von Rechnungen verpflichtet sehen, liegt maßgeblich daran, dass die Rechnungspflicht mit der im Fernabsatz geltenden nachvertraglichen Bestätigungspflicht verwechselt wird. Nach §312f Abs. 2 BGB sind Händler bei Fernabsatzgeschäften nämlich grundsätzlich gehalten, dem Verbraucher eine Bestätigung des Vertrags mit allen Pflichtinformationen nach Art. 246a §1 EGBGB spätestens bei Lieferung der bestellten Ware auf einem dauerhaften Datenträger zur Verfügung zu stellen.

Weil die umsatzsteuerrechtliche Rechnung und die dem europäischen Verbraucherschutz entspringende nachvertragliche Informationspflicht aber völlig unterschiedlichen Voraussetzungen folgen und gleichsam mit deutlich abweichenden Rechtsfolgen verknüpft sind, sollte zwischen den beiden Instituten rechtlich klar differenziert werden. Insbesondere können rechnungsspezifische Pflichtangaben die nach dem Fernabsatzrecht bereitzustellenden Informationen im Regelfall nicht ersetzen, weil ihnen ein alternativer Bezugspunkt zugrunde liegt und ihr inhaltlicher Umfang anderen Maßstäben folgt.

Während die nachvertraglichen Pflichtinformationen nach §312f. Abs. 2 BGB nämlich den konkreten Vertrag ins Auge fassen und so dessen wesentliche Inhalte, Rechte und Pflichten wiedergeben, muss die Rechnung primär über steuerrechtliche Umstände aufklären und weist auf konkrete vertragliche Wesentlichkeiten nur reflexartig hin.

Praktisch ist es zwar denkbar, die nachvertragliche Belehrung nach §312f Abs. 2 BGB mit der Rechnung zu kombinieren, um so von einzelnen Überschneidungen bei den Pflichtangaben zu profitieren (beispielsweise hinsichtlich der unternehmerischen Identität, des Gesamtpreises und des Vertragsgegenstandes). Zu beachten ist in derlei Fällen dann aber zwingend, dass bei partiellen Übereinstimmungen der Pflichtinformationen dennoch der jeweilige Umfang beider gesetzlicher Grundlagen eingehalten wird und eine vollständige Zusammenführung aller sowohl nach dem UStG als auch nach Art. 246a EGBGB verpflichtenden Hinweise erfolgt.

III. Pflichtinhalte der unternehmerischen Rechnung

Stellen Händler im elektronischen Geschäftsverkehr Rechnungen aus, erfolgt dies im Regelfall auf freiwilliger Basis, weil die andere Vertragspartei meist als Verbraucher auftreten wird. Macht der Händler hier von seinem dispositiven Recht Gebrauch und nimmt die gesetzliche Ermächtigung des §14 Abs. 2 Nr. 2 UStG in Anspruch, muss er sich aber so behandeln lassen, als sei er originär zur Rechnungsausstellung verpflichtet gewesen. Einzuhalten sind dann ebenso wie bei einer Rechnungspflicht nach §14 Abs. 2 Nr. 1 und 2 UStG (gegenüber Unternehmern oder juristischen Personen bzw. gegenüber jedermann bei Grundstücksgeschäften) alle Anforderungen, die der Gesetzgeber an die Rechnungsausstellung knüpft. Auch bei einer freiwilligen Abrechnung sind mithin zwingend die gestalterischen und inhaltlichen Vorgaben des UStG und der UStDV umzusetzen.

1.) Gestalterische Pflichten: Echtheit, Unversehrtheit, Lesbarkeit

Besondere Vorgaben für die ordnungsgemäße Rechnungsgestaltung ergeben sich aus §14 Abs. 1 UStG, nach welchem der Unternehmer sicherzustellen hat, dass die Herkunft der Rechnung und mithin seine Identität verifiziert sind und der Wahrheit entsprechen. Gleichzeitig müssen die eigentlichen Inhalte der Rechnung „unversehrt“ und lesbar sein.

Mit dem Kriterium der Unversehrtheit soll nach der gesetzgeberischen Intention gewährleistet werden, dass eine einmal unter Beachtung der Pflichtangaben (s. dafür Punkt III. 2.) erstellte Rechnung nicht nachträglich wieder geändert und dadurch verfälscht wird.

Die Unversehrtheit kann nach §14 Abs. 1 Satz 6 UStG insbesondere durch die Einrichtung von innerbetrieblichen Kontrollverfahren garantiert werden, die einen angemessenen Prüfpfad zwischen der Rechnung und der in Bezug genommenen Leistung herstellen.

Demgegenüber wird von dem Lesbarkeitserfordernis nicht nur die konkrete Textgestaltung hinsichtlich der Schriftgröße und Schriftart erfasst, sondern auch die semantische und syntaktische Ausprägung der Rechnung, die insofern eine ordnungsgemäße Artikulation in der Amtssprache des Rechnungsempfängers voraussetzt.

2.) Pflichtangaben nach §14 Abs. 4 UStG

Zusätzlich zu den oben dargestellten allgemeinen Kriterien sind in §14 Abs. 4 UStG spezifische Pflichtinhalte vorgesehen, die jede freiwillig oder verpflichtend ausgestellte Rechnung anführen muss.

a) gesetzliche Bestimmungen

Auszuweisen sind nach dem Gesetzeswortlaut grundsätzlich

- der vollständige Namen und die vollständige Anschrift des leistenden Unternehmers und des Leistungsempfängers

- die dem leistenden Unternehmer vom Finanzamt erteilte Steuernummer oder die ihm vom Bundeszentralamt für Steuern erteilte Umsatzsteuer-Identifikationsnummer

- das Ausstellungsdatum der Rechnung

- eine fortlaufende Nummer mit einer oder mehreren Zahlenreihen, die zur Identifizierung der Rechnung vom Rechnungsaussteller einmalig vergeben wird (Rechnungsnummer)

- die Menge und die Art (handelsübliche Bezeichnung) der gelieferten Gegenstände oder den Umfang und die Art der Dienstleistung

- den Zeitpunkt der Lieferung oder sonstigen Leistung

- das nach Steuersätzen und einzelnen Steuerbefreiungen aufgeschlüsselte Entgelt bzw. den Nettobetrag für die Lieferung oder sonstige Leistung sowie jede im Voraus vereinbarte Minderung des Entgelts, sofern sie nicht bereits im Entgelt berücksichtigt ist

- den anzuwendenden Steuersatz sowie den auf das Entgelt entfallenden Steuerbetrag oder im Fall einer Steuerbefreiung (ewta nach §19 UStG) einen Hinweis darauf, dass für die Lieferung oder sonstige Leistung eine Steuerbefreiung gilt

- in den Fällen des § 14b Abs. 1 Satz 5 UStG einen Hinweis auf die Aufbewahrungspflicht des Leistungsempfängers

b) zusätzliche Erläuterungen für einzelne Pflichtangaben

Nach §31 Abs. 2 UStDV genügt es für den verpflichtenden Identitätshinweis im Sinne des §14 Abs. 4 Nr. 1 UStG (Name und Anschrift des Leistenden und des Leistungsempfängers), dass sich aus der aufgenommenen Angabe die Identität und der Wohnsitz des Leistungsempfängers eindeutig ableiten lassen. Ausreichend soll so auch die Anführung eines Postfachs des Leistungsempfängers sein. Eine Adressierung an einen Dritten unter dem Zusatz „c/o“ („care of“) genügt den Anforderungen dahingegen nicht.

Achtung: Die Postfachangabe ist nur für den Leistungsempfänger zulässig. Der ausstellende Unternehmer hat stets seine vollständige Anschrift anzuführen.

Bezüglich der Angabe der Umsatzsteuer-Identifikationsnummer ist zu beachten, dass diese stets denjenigen Unternehmer in Bezug nimmt, in dessen Namen der Umsatz abgerechnet. Insbesondere bei vermittelten Rechnungen, also der Rechnungsstellung für die Leistung eines Dritten, muss die Identifikationsnummer des tatsächlichen Leistungserbringers angeführt werden.

Die Art, also die handelsübliche Bezeichnung, der gelieferten Gegenstände nach §14 Abs. 4 Nr. 5 UStG ist so zu wählen, dass sie eine eindeutige Beurteilungsgrundlage für den tatsächlich anzuwendenden Steuersatz schafft. Ausreichend sind grundsätzlich Gruppenbezeichnungen („Büromöbel“, „Haushaltsware“, „Spirituosen“, „Weinhaltige Getränke“, „Milchprodukte “). Unzulässig ist dahingegen die Angabe einer Verkaufskategorie, die mehrere Produktgruppen umfassen kann und somit keine abschließende Information über den einschlägigen Steuersatz vermittelt (z.B. „Geschenkartikel“, „Lebensmittel“). Bei der Lieferung technischer Geräte ist die zusätzliche Anführung einer Serien- oder Produktidentifikationsnummer nicht zwingend, aber umgekehrt auch nicht untersagt.

Für den Zeitpunkt der Lieferung nach §14 Abs. 4 Nr. 6 UStG genügt nach §31 Abs. 4 UStDV die Angabe des Kalendermonats, in welchem die Lieferung erfolgt ist. Im elektronischen Geschäftsverkehr ist nach den steuerrechtlichen Grundsätzen der maßgebliche Lieferzeitpunkt nicht die Übergabe an den Käufer, sondern die Aufgabe beim beauftragten Transportdienstleister (sog. „bewegte Lieferung“)

c) Hinweis bei Kleinunternehmerstatus, §19 UStG

Grundsätzlich ist nach §14 Abs. 4 Nr. 8 UStG in jeder Rechnung verpflichtend der anzuwendende Steuersatz anzuführen. Eine Ausnahme besteht aber für Kleinunternehmer, welche die steuerrechtlichen Privilegien des §19 UStG genießen. Gegenüber Kleinunternehmern wird die Umsatzsteuer nicht erhoben und darf somit auch nicht in den Rechnungen ausgewiesen werden.

An die Stelle des Steuersatzes tritt der Hinweis auf die Kleinunternehmerregelung, etwa in Form folgender Formulierung: „Gemäß § 19 UStG wird keine Umsatzsteuer berechnet.“

3.) Erleichterungen für Kleinbetragsrechnungen, §33 UStDV

Für Rechnungen, die einen Gesamtbetrag von 250,00€ nicht überschreiten, hat der Gesetzgeber in §33 der Umsatzsteuerdurchführungsverordnung (UStDV) den Umfang der rechnungsspezifischen Pflichtangaben reduziert. In derlei Fällen ist nur Folgendes auszuweisen:

- der vollständigen Name und die vollständige Anschrift des leistenden Unternehmers

- das Ausstellungsdatum

- die Menge und die Art der gelieferten Gegenstände oder den Umfang und die Art der sonstigen Leistung und

- das Entgelt und den darauf entfallenden Steuerbetrag für die Lieferung oder sonstige Leistung in einer Summe sowie den anzuwendenden Steuersatz oder im Fall einer Steuerbefreiung (etwa nach §19 UStG) einen Hinweis darauf, dass für die Lieferung oder sonstige Leistung eine Steuerbefreiung gilt

Achtung: die Lockerungen für Kleinbetragsrechnungen gelten nicht im Rahmen des grenzüberschreitenden Versandhandels (§ 3c UStG), bei innergemeinschaftlichen Lieferungen (§ 6a UStG) und bei der Steuerschuldnerschaft des Leistungsempfängers nach § 13b UStG.

4.) Besondere Pflichtinhalte für Rechnungen über spezielle Leistungsgegenstände und grenzüberschreitende Lieferungen

Für bestimmte Leistungsgegenstände sieht der Gesetzgeber zusätzliche Pflichtinformationen vor, welche neben die stets verbindlichen Angaben des §14 Abs. 4 UStG treten.

So ist bei Rechnungen über die innergemeinschaftliche Lieferung neuer Fahrzeuge nach §14a Abs. 4 UStG ergänzend und nach Maßgabe des §1b UStG darauf hinzuweisen, um welche Fahrzeugkategorie es sich handelt (motorbetriebene Landfahrzeuge, Wasserfahrzeuge oder Luftfahrzeuge) und für wie lange das jeweilige, als neu geltende Fahrzeug sich bereits in Betrieb befunden hat.

Bei Rechnungen für Reiseleistungen muss nach §14a Abs. 6 UStG zusätzlich die Angabe „Sonderregelung für Reisebüros“ enthalten sein. Die Besteuerung richtet sich hier nach §25 UStG.

Für jegliche grenzüberschreitende, aber innergemeinschaftliche Lieferungen gelten darüber hinaus die Besonderheiten des §14a Abs. 1 UStG, sofern die Steuer vom Leistungsempfänger in einem anderen europäischen Mitgliedsstaat geschuldet wird. Hier muss die Rechnung zwingend die Angabe „Steuerschuldnerschaft des Leistungsempfängers“ tragen.

Zusätzlich sind die Anforderungen des §14a Abs. 3 UStG zu beachten, nach welchem die Rechnung spätestens am 15. Tag des auf die Lieferung folgenden Monats ausgestellt werden und gleichzeitig prinzipiell auch die Steueridentifikationsnummer des Leistungsempfängers ausweisen muss.

IV. Formen der Rechnungsübermittlung

Wurde eine Rechnung nach Maßgabe aller gesetzlichen Anforderungen des §14 UStG, gegebenenfalls zusätzlich unter Berücksichtigung der Besonderheiten des §14a UStG, erstellt, sind für ihre Übermittlung an den Leistungsempfänger ebenfalls besondere Bestimmungen zu beachten. Grundsätzlich kann der Händler insofern nicht frei entscheiden, in welcher Form er den Zugang der Rechnung veranlassen will.

Nach §14 Abs. 1 Satz 7 UStG sind Rechnungen nämlich grundsätzlich schriftlich auf Papier zu übermitteln. Das Erfordernis eines tatsächlichen physischen Erhalts soll der Beweis- und Sicherungsfunktion der Rechnung zur Geltung verhelfen und so eine tatsächliche Miteinbeziehung in die Buchhaltung des Empfängers gewährleisten. Gleichzeitig stellt es die Echtheit und Authentizität der Urkunde sicher.

Ausnahmsweise kann eine Rechnung jedoch auch elektronisch übermittelt werden (per Mail, Telefax, Bereitstellung eines Download-Links), sofern der Empfänger im Vorfeld zugestimmt hat. Wie diese Zustimmung des Empfängers konkret erfolgen soll, ist nicht geregelt. Grundsätzlich genügt es, wenn zwischen dem Aussteller und dem Empfänger der Rechnung Einvernehmen besteht, dass die Rechnung elektronisch übermittelt wird.

Von der Zustimmung kann etwa ausgegangen werden, wenn ein Unternehmer im Geschäftsverkehr neben seiner Postadresse auch seine E-Mail-Adresse verwendet. Ferner reicht es aus, wenn die Parteien diese Verfahrensweise tatsächlich ohne Widerspruch anwenden und damit stillschweigend praktizieren. Davon ist etwa auszugehen, wenn der Rechnungsempfänger die elektronisch übermittelte Rechnung widerspruchlos begleicht.

Wichtige Ausnahme vom Zustimmungserfordernis gegenüber Verbrauchern:

Das Zustimmungserfordernis gilt nur gegenüber Unternehmern und nicht gegenüber Verbrauchern, § 14 Abs. 2 Nr. 2 UStG. Gegenüber Kunden, die bei Vertragsschluss als Verbraucher handeln, ist der Händler zwar berechtigt, aber nicht verpflichtet, eine Rechnung auszustellen. Wenn der Händler aber freiwillig eine Rechnung ausstellt, obwohl er dies nach dem Gesetz gar nicht müsste, so kann es auch nicht auf die Zustimmung des Empfängers für eine elektronische Rechnung ankommen.

Daneben kann der Händler auch in seinen AGB regeln, dass die Abrechnung ausschließlich in elektronischer Form erfolgt. Werden die AGB wirksam in den Vertrag einbezogen, so lässt sich auch hieraus eine Zustimmung des Rechnungsempfängers herleiten.

Um die Echtheit und Unversehrtheit von elektronischen Rechnungen zu gewährleisten, galten aufgrund der erhöhten Gefahr von Datenverfälschungen im digitalen Bereich bis Mitte 2011 verschärfte Anforderungen an elektronische Rechnungen. Diese mussten entweder stets eine qualifizierte elektronische Signatur oder eine solche mit Anbieter-Akkreditierung nach dem Signaturgesetz enthalten oder aber mittels des gesicherten elektronischen Datenaustauschs (EDI) versendet werden und hierbei elektronischen Kontrollverfahren zur Verifikation durchlaufen.

Inzwischen wurden die Anforderungen an elektronische Rechnungen durch das 2011 in Kraft getretene Steuervereinfachungsgesetz deutlich entschärft. Nach dem jetzt geltenden §14 Abs. 3 UStG kann zwar zur Verifikation der Echtheit und Unversehrtheit von elektronischen Rechnungen noch immer und insbesondere auf die eben benannten Verfahren zurückgegriffen werden. Allerdings besteht keine unabdingbare Pflicht zur Nutzung dieser Verfahren mehr, sodass die Übermittlung nun auch via solcher Kommunikationsmedien erfolgen kann, die eine qualifizierte Signatur nicht vorsehen und die Voraussetzungen des EDI nicht erfüllen (etwa per Mail mit PDF-Anhang, per Server-Download).

Insofern steht es heute dem Unternehmer frei, bei elektronisch übermittelten Rechnungen auf eigene, für geeignet befundene Kontrollmechanismen zur Gewährleistung der Echtheit und Unversehrtheit zurückzugreifen. In der Wahl von elektronischen Übermittlungsverfahren ist er nicht mehr beschränkt.

V. Aufbewahrungspflicht, §14b UStG

Unabhängig davon, ob der Händler originär zur Rechnungsausstellung verpflichtet war oder nur seine Berechtigung in Anspruch genommen hat, knüpft an die Übermittlung von Rechnungen die Aufbewahrungspflicht nach §14b UStG. Nach dieser Vorschrift ist eine ausgestellte Rechnung als Doppel für (mindestens) 10 Jahre aufzubewahren. Gleiches gilt für jegliche Rechnungen, die der Unternehmer seinerseits als Leistungsempfänger erhält.

Die Aufbewahrungsfrist beginnt nach §14b Abs.1 Satz 3 UStG nicht bereits mit Übermittlung bzw. Erhalt der Rechnung, sondern stets erst mit dem Ablauf des Kalenderjahres, in dem die jeweilige Rechnung ausgestellt wurde.

Die Form der Aufbewahrung hat sich nach der Rechtsauffassung der als Kontrollinstanz fungierenden Finanzverwaltung dabei an der Form der ursprünglichen Übermittlung zu orientieren. Mithin gilt: Rechnungen in Papierform sind als Doppel in Papierform aufzubewahren, elektronische Rechnungen müssen elektronisch abgespeichert werden.

Während eine Aufbewahrung einer elektronischen Rechnung in Papierform nie zulässig sein soll, kann eine Digitalisierung von Papierrechnungen zu dem Zweck erfolgen, bei Verblassung des Trägermaterials eine erneute Rechnungskopie auszudrucken. Nach Vorgaben der Verwaltung ist die Zweitkopie dem ursprünglichen Rechnungsdoppel beizuheften.

VI. Konsequenzen bei Zuwiderhandlungen

Verstöße gegen die verschiedenen gesetzlichen Anforderungen der Rechnungsaufstellung bringen primär steuerrechtliche Nachteile mit sich. Während nach §14c UStG unrichtige Angaben stets zu Lasten des Rechnungsausstellers gehen und sich so bei Ausweisung zu hoher Steueranteile die Steuerschuld auch auf die fehlerhaften Beträge erstreckt, verlieren Unternehmer im B2B-Bereich bei Rechnungen, die den inhaltlichen Anforderungen der §§14,14a UStG nicht genügen, die Berechtigung zum Vorsteuerabzug.

Daneben können nach §26a UStG insbesondere die Missachtung der Rechnungspflicht und die Nichtaufbewahrung von Rechnungen in dem von §14b UStG vorgegebenen Zeitraum mit Geldbußen von bis zu 5000€ geahndet werden.

Wettbewerbsrechtliche Konsequenzen bei Verstößen gegen die Inhalts- oder Übermittlungsvorgaben drohen hingegen nicht. Nach nahezu allgemeiner Auffassung handelt es sich bei den steuerrechtlichen Bestimmungen nicht um Marktverhaltensnormen, deren Nichteinhaltung über §4 Nr. 11 UWG sanktioniert werden könnte (vgl. nur das Urteil des OLG München v. 15.05.2003 – Az. 29 U 1703/03). Insofern sollen sie nicht zur Lauterkeit im Geschäftsverkehr beitragen, sondern dienen nur dem fiskalischen Interesse des Staates.

VII. Musterrechnungen

Um die teilweise komplexen inhaltlichen Vorgaben, die es für eine ordnungsgemäße Rechnung nach §14 UStG zu beachten gilt, plastisch zu machen, stellt die IT-Recht Kanzlei 2 Musterdokumente (reguläre Händlerrechnung und Kleinunternehmer-Rechnung) bereit, welche jeweils als Vorlagen übernommen werden können.

Mandanten gelangen zu den Mustern hier.

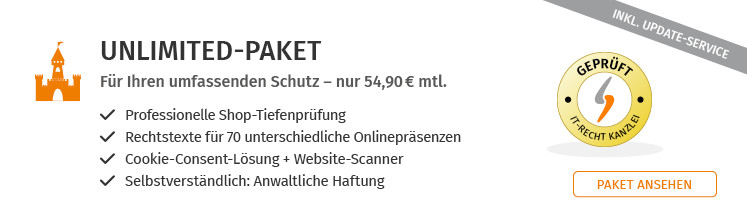

Noch kein Mandant und Interesse an diesen Mustern? Gerne, buchen Sie einfach eines der Schutzpakete der IT-Recht Kanzlei (bereits ab mtl. 9,90 € erhältlich).

Tipp: In unserem innovativen Mandantenportal, für welches Sie nach der Buchung Ihres Pakets einen individuellen Zugang erhalten, stehen Ihnen aktuell über 50 Muster & Handlungsanleitungen rund um den eCommerce zur Verfügung.

Fragen zum Beitrag? Diskutieren Sie hierzu gerne mit uns in der Unternehmergruppe der IT-Recht Kanzlei auf Facebook.

Link kopieren

Als PDF exportieren

Per E-Mail verschicken

Zum Facebook-Account der Kanzlei

Zum Instagram-Account der Kanzlei

4 Kommentare

Wenn ich online einen Kurs an Verbraucher verkaufe, muss ich diesen dann (online, z.B. als PDF zum Ausdrucken, oder gleich auf Papier?) eine Bestätigung nach §312f Abs. 2 BGB mit allen Pflichtinformationen nach Art. 246a §1 EGBGB zur Verfügung stellen?

Firma kauft bei eBay einen Artikel mit abweichender Lieferanschrift. Da bei eBay nur eine Anschrift bei der Kaufabwicklung angegeben werden kann, gibt kaufende Firma den Hinweis in den Nachrichten mitan: Achtung abweichende Rechnungsanschrift mit vollständiger Rechnungsanschrift.

Verkäufer stellt die Rechnung auf die Lieferanschrift aus und weigert sich nun beharrlich die Rechnung auf die Firmenanschrift auszustellen. Darf der Verkäufer das?