Werbung mit 0%-Finanzierung: Voraussetzungen und Informationspflichten

Die 0%-Finanzierung als Werbeinstrument ist auf den Abschluss eines Darlehensvertrages gerichtet. Es gelten daher zum Schutz von Verbrauchern besondere Informationspflichten. Wir zeigen, was zu beachten ist.

Der Begriff der 0%-Finanzierung im Online-Handel

Käufe auf Kredit verursachen regelmäßig Zusatzkosten in Form von Zinsen, vor denen viele Verbraucher zurückschrecken. Daher hat sich der Handel mit der „0%-Finanzierung“ eine Lösung ausgedacht, die Zinsfreiheit verspricht und so besonders attraktiv wird.

Ebenso wie andere Finanzierungsmöglichkeiten soll die 0%-Finanzierung im Online-Handel der ratenweisen Abbezahlung des Kaufpreises dienen und wird daher regelmäßig ausschließlich für hochpreisige Wirtschaftsgüter angeboten.

Für das Angebot einer Finanzierung zu „Null-Konditionen“ kooperieren Händler meist mit einem Kreditinstitut, das als Finanzierungsgeber im Hintergrund auftritt und bereit ist, dem Verbraucher den Kaufpreis durch Gewährung eines Darlehens in derselben Höhe zu finanzieren.

Bei Inanspruchnahme der Finanzierung mitteln Händler also den Abschluss eines Darlehensvertrags mit dem jeweiligen Kreditinstitut. Dieses zahlt den Kaufpreis dem Händler unmittelbar vollständig aus, während der Verbraucher nunmehr zur Zahlung der monatlichen Darlehensraten an das Kreditinstitut verpflichtet ist.

Von anderen Finanzierungsmöglichkeiten unterscheidet sich die 0%-Finanzierung nun dadurch, dass bei ihr keine Zinsen auf den Darlehensbetrag zu entrichten sind, also sowohl der Soll- als auch der effektive Jahreszins 0% betragen.

Abbezahlt werden muss also nur der reine Kaufpreis, zusätzliche Kosten entstehen dem Verbraucher aus der Finanzierung nicht.

0%-Finanzierung: Allgemeine Werbevoraussetzungen

Die allgemeinen Voraussetzungen, die es bei der Werbung mit einer 0%-Finanzierung zu beachten gilt, werden zunächst durch das Wahrheits- und Transparenzgebot des § 5 UWG abgesteckt.

So darf mit einer 0%-Finanzierung nur geworben werden, wenn der Verbraucher nach dem zugrundeliegenden Darlehensvertrag auch tatsächlich keine Sollzinsen und kein effektiver Jahreszins berechnet werden.

Problematisch ist vor diesem Hintergrund insbesondere, dass bestimmte Kreditinstitute eine 0%-Zinsbindung nicht für die gesamte Laufzeit, sondern gegebenenfalls nur für einen gewissen Startzeitraum garantieren und im Anschluss daran tatsächlich einen Zollzins verlangen, der den monatlichen Raten hinzugerechnet wird.

Bei derartigen Finanzierungsmöglichkeiten, die nicht über die gesamte Laufzeit zinsfrei ausgestaltet sind, handelt es sich tatsächlich nicht um ein Darlehensangebot zu Null-Konditionen. Die Bezeichnung als „0%-Finanzierung“ wäre in diesem Fall irreführend im Sinne des § 5 Abs. 1 Satz 2 Nr. 2 UWG.

Online-Händlern, die mit einer 0%-Finanzierung werben möchten, ist daher zu raten, die zugrundeliegenden Darlehenskonditionen der kooperierenden Bank im Vorfeld eingehend zu studieren und gegebenenfalls von täuschenden Bezeichnungen abzusehen.

Informationspflichten nach § 5a und § 5b UWG

Jenseits des allgemeinen Transparenzgebotes sind vom Gesetzgeber und von der Rechtsprechung in den letzten Jahren besondere Informationspflichten für Werbung mit einer 0%-Finanzierung aufgestellt worden.

Deren Umfang hängt nun aber davon ab, ob

- die 0%-Finanzierung als generelle Werbeaussage an einer zentralen Stelle auf der Händlerwebseite Erwähnung findet, oder

- ob die Finanzierungswerbung einem konkreten Produkt nebst dessen Kaufpreis, etwa auf einer Übersichts- oder Produktdetailseite, beigeordnet ist.

§ 17 PAngV, der besondere Informationspflichten für die Werbung mit Verbraucherdarlehensverträgen vorgibt, ist auf zinsfreie Darlehen und mithin bei der 0%-Finanzierung nicht anwendbar.

Nach § 491 Abs. 2 BGB sind von der Vorschrift erfasste Verbraucherdarlehensverträge nämlich stets entgeltlich, also zinsgebunden (s. auch BGH, 30.09.2014 - XI ZR 168/13).

1. Allgemeine, nicht produktspezifische Werbeaussagen

Wird die 0%-Finanzierung allgemein beworben, ohne dass sie mit einem bestimmten Produkt in Verbindung gebracht wird (etwa: „Wir bieten die Möglichkeit zur 0%-Finanzierung an“), ist der Umfang an Pflichtinformationen deutlich reduziert.

Dies liegt daran, dass aufgrund des fehlenden Produktbezugs nicht der konkrete Abschluss eines Darlehensvertrags angepriesen, sondern nur die allgemeine Möglichkeit der Finanzierbarkeit zu Null-Konditionen hervorgehoben wird.

Damit lässt sich der allgemein gehaltene, nicht produktspezifische Werbung mit der 0%-Finanzierung nur am Wesentlichkeitsmaßstab des § 5a Abs. 2 UWG bemessen mit der Folge, dass auf wesentliche, den Umständen nach erforderliche Informationen hinzuweisen ist.

§ 5b UWG, der für konkrete Finanzierungsangebote gilt, ist hier nicht anwendbar.

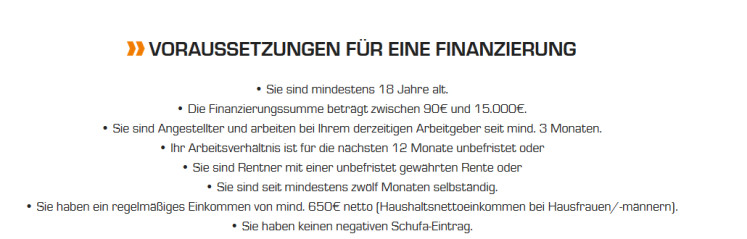

Wesentlich bei der allgemeinen Werbung sind für den Verbraucher grundsätzlich nur die Rahmenbedingungen und die Kriterien für die Inanspruchnahme der Finanzierungsmöglichkeit.

In allgemeinen Werbeaussagen sollten Händler also zumindest immer angeben:

- die möglichen Laufzeiten („ Laufzeit zwischen X und Y Monaten“)

- falls eine Pflicht zur Anzahlung besteht, der Hinweis hierauf

- Kriterien für die Inanspruchnahme der Finanzierung (etwa: Alter des Käufers, Finanzierungssumme ab X Euro, Liquiditäts- bzw. Bonitätsvoraussetzungen wie Anstellung, Mindesteinkommen, Schufa)

Nicht erforderlich ist, dass bereits in allgemeiner, nicht produktspezifischer Finanzierungswerbung der Name und die Anschrift des finanzierenden Kreditinstituts angegeben werden.

Zur Veranschaulichung einer ordnungsgemäßen Information soll das nachfolgende Beispiel dienen:

(Quelle: saturn.de)

2. Produktspezifische Finanzierungswerbung

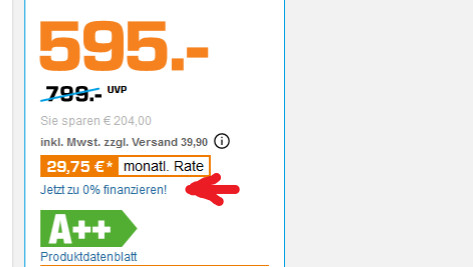

Strenge Anforderungen gelten dort, wo Händler die 0%-Finanzierung konkreten Produktpräsentationen bei- und einem bestimmten Kaufpreis zuordnen.

In diesen Fällen bewerben sie mit der Werbung für eine 0%-Finanzierung den Abschluss eines konkreten Darlehensvertrages zur Finanzierung des konkreten Produkts und müssen umfangreichere weitere Informationen nach § 5b UWG bereitstellen (so bereits das OLG Düsseldorf, Urteil vom 30.04.2015 – Az. I-15 U 100/14).

a) Informationen zu Kriterien und Bedingungen

Zunächst ist auch bei der produktspezifischen Finanzierungswerbung erforderlich, dass der Händler über die Bedingungen der Inanspruchnahme informiert. Ist eine Anzahlung zu leisten, muss darauf ebenso hingewiesen werden wie auf persönliche Kriterien (Alter, Liquidität etc.).

b) Wesentliche Merkmale der Dienstleistung + Kontaktinformationen des Anbieters

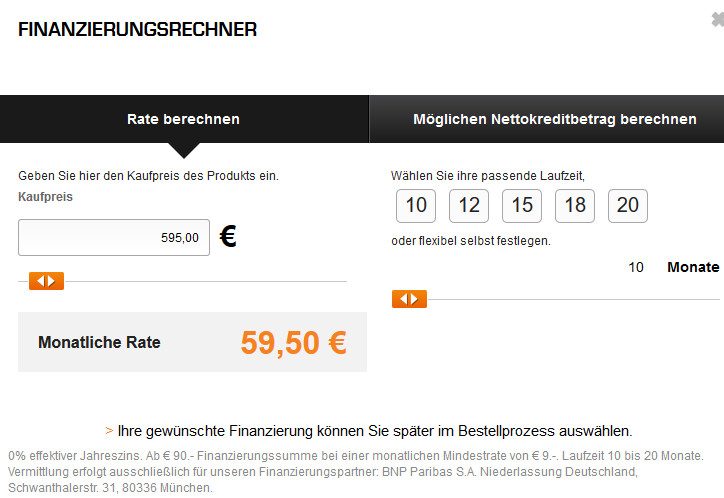

Nach § 5b Abs. 1 Nr. 1 UWG müssen Händler nun zusätzlich auch über die wesentlichen Merkmale der Dienstleistung informieren. Was als „wesentlich“ gilt, ist stets unter Berücksichtigung des konkreten Leistungsangebots und des daraus folgenden Informationsbedürfnisses des Verbrauchers zu bestimmen.

Für die Werbung mit einer 0%-Finanzierung müssen als wesentlich gelten:

- dass der effektive Jahreszins 0% beträgt

- die Laufzeit der Finanzierung (also des Darlehensvertrags)

- die Höhe der Raten

- die Anzahl der Raten

Bei der konkreten Finanzierungswerbung ist nach § 5b Abs. 1 Nr. 2 UWG zudem zwingend erforderlich, dass der Vertragspartner des Darlehensvertrags, also das kooperierende Kreditinstitut mit Name, Rechtsformzusatz und Anschrift benannt wird (s. OLG Düsseldorf, Urteil vom 30.04.2015 – Az. I-15 U 100/14).

Zur Veranschaulichung sollen als Beispiel für die ordnungsgemäße Umsetzung nachfolgend 2 Graphiken fungieren.

Wird die Finanzierungswerbung einem bestimmten Produkt und Kaufpreis zugeordnet, wird die erweiterte Informationspflicht ausgelöst:

(Quelle: saturn.de)

Etwa über ein Pop-Up-Fenster lassen sich sodann die Pflichtinformationen darstellen:

(Quelle: saturn.de)

c) Widerrufsrecht

Nach § 5b Abs. 1 Nr. 5 UWG muss der Händler zudem darauf hinweisen, ob für den konkreten 0%-Darlehensvertrag ein gesetzliches Widerrufsrecht besteht. Ein solches ergibt sich für unentgeltliche Darlehensverträge, zu denen die 0%-Finanzierung gehört, grundsätzlich aus § 514 Abs. 2 in Verbindung mit § 355 BGB.

200€-Grenze!

Nach § 514 Abs. 2, Abs. 1 Satz 2 BGB in Verbindung mit § 491 Abs. 2 Satz 2 Nr. 1 BGB entfällt ein Widerrufsrecht, wenn der Nettodarlehensbetrag (der bei der 0%-Finanzierung dem Kaufpreis entspricht) weniger als 200,00€ beträgt. Werden also weniger als 200,00€ finanziert, darf der Hinweis auf ein Widerrufsrecht gerade nicht ergehen!

Anders als nach vertragsrechtlichen Informationspflichten beschränkt sich die Hinweispflicht des Händlers nach dem UWG aber auf die bloße Existenz eines Widerrufsrechts. Von der Informationspflicht nicht umfasst sind Angaben über die Ausübung, über die Widerrufsfrist und über sonstige spezielle Widerrufsumstände.

Ausreichend ist im Rahmen der 0%-Finanzierungswerbung (für Finanzierungsbeträge ab 200,00€) also folgende Formulierung:

Verbrauchern steht für Darlehensverträge mit 0%-Finanzierung ein Widerrufsrecht gemäß § 514 BGB zu.

Fazit

Als grundsätzliche lauterkeitsrechtliche Voraussetzung für jede Art der Werbung mit einer 0%-Finanzierung gilt, dass der Begriff nur dann verwendet werden darf, wenn sowohl Soll- als auch effektiver Jahreszins über die gesamte Laufzeit hinweg 0% betragen.

Dahingegen hängen die Art und der Umfang von gleichsam umzusetzenden Pflichtinformationen von der Ausrichtung der Werbung ab. Wird mit der Möglichkeit einer Finanzierung zu „Null-Konditionen“ allgemein und nicht produktbezogen geworben, gelten geringe allgemeine Informationsanforderungen.

Wird hingegen für ein bestimmtes Produkt mit einer Finanzierung geworben, sind die Bedingungen der Inanspruchnahme sowie konkrete Angaben zur Laufzeit, zu Ratenhöhe, zur Ratenzahl, zur Identität und Anschrift des Darlehensgebers sowie zum Bestehen eines Widerrufsrechts erforderlich.

Fragen zum Beitrag? Diskutieren Sie hierzu gerne mit uns in der Unternehmergruppe der IT-Recht Kanzlei auf Facebook.

Link kopieren

Als PDF exportieren

Per E-Mail verschicken

Zum Facebook-Account der Kanzlei

Zum Instagram-Account der Kanzlei

0 Kommentare